由

平台编辑

在

2023年09月13日

转载于

搜狐新闻

近年来,国家层面持续鼓励冷链物流市场发展,冷藏车作为冷链物流体系中的关键一环,随着国内市场政策持续深化,经济环境逐步改善,冷链物流市场活力将进一步凸显,冷藏车市场迎风而起。

2023年1-6月冷藏车销量分析报告

近年来,国家层面持续鼓励冷链物流市场发展,冷藏车作为冷链物流体系中的关键一环,随着国内市场政策持续深化,经济环境逐步改善,冷链物流市场活力将进一步凸显,冷藏车市场迎风而起。

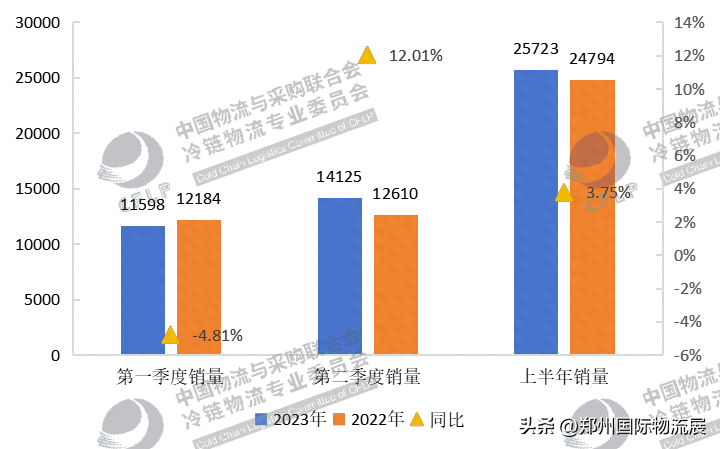

中物联冷链委正式发布《2023年1-6月冷藏车销量分析报告》,报告显示,2023上半年冷藏车销量为25,723辆,同比增长3.75%。其中,华东地区冷藏车销量8,260辆,占全国销量的32.11%,遥遥领先。

本报告重点围绕“2023年上半年冷藏车销量情况”、“冷藏车行业现存问题”、“冷藏车发展新趋势”等方面展开深度分析,详情如下:

2023年1-6月冷藏车销量情况

1、销量小幅增长,第二季度奋起直追

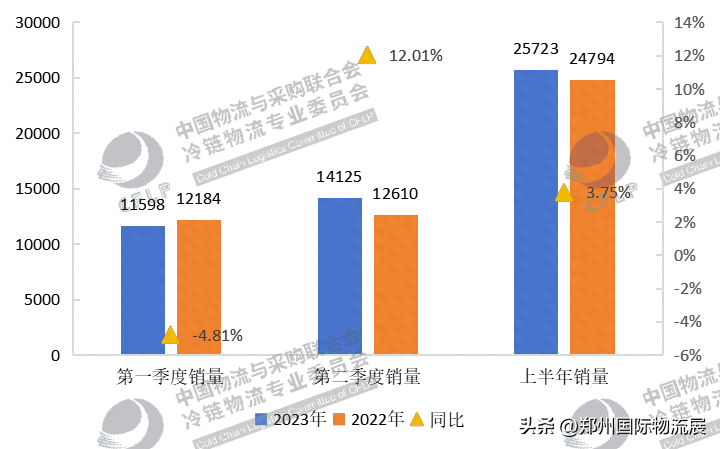

2023上半年冷藏车销量

2023上半年冷藏车销量为25723辆,同比增长3.75%。分季度来看,第一季度冷藏车销量为11598辆,同比下降4.81%;从环比来看,与2022年第四季度销量相比,环比增长24.48%,主要受低基数效应影响。第二季度冷藏车销量为14125辆,同比增长12.01%,环比增长21.79%,受季节等因素影响,冷藏车市场有所回暖。

数据来源:银保监会

2、华东地区持续领跑,华中成为新主力

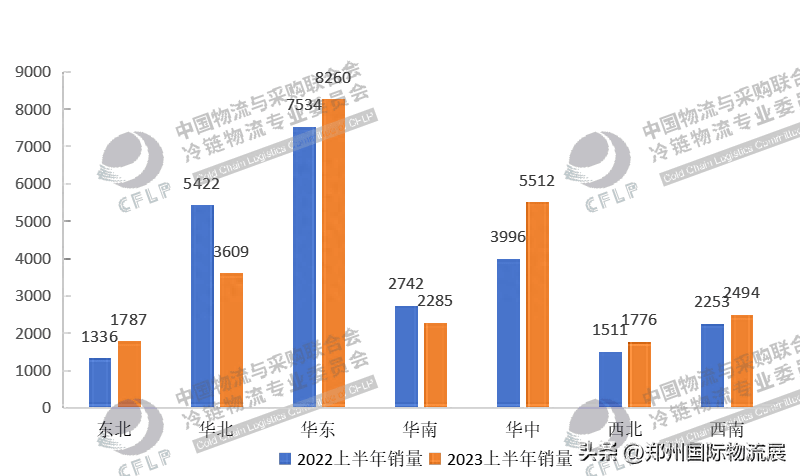

2023上半年区域市场冷藏车流入数量

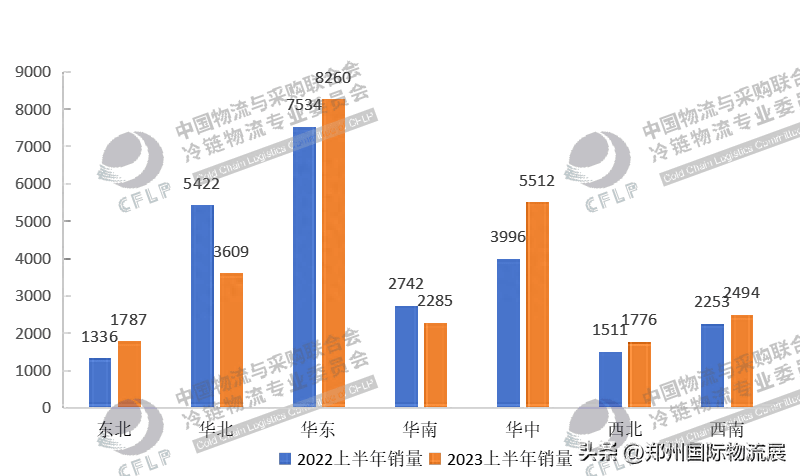

从区域市场冷藏车流入情况来看,2023上半年华东地区冷藏车销量8260辆,占全国销量的32.11%,遥遥领先。华中和华北地区销量位列第二和第三,销量分别为5512辆和3609辆,占全国销量的21.43%和14.03%。

数据来源:银保监会

2023上半年区域市场冷藏车流入数量占比

与2022年上半年销量相比,2023上半年华东、华中、西北、西南、东北地区销量同比出现增长,华北、华南地区销量同比出现下滑,其中华中、东北地区销量增长明显,同比增长37.94%和33.76%;华北地区销量下降幅度较大,同比下降33.44%,主要受轻卡冷藏车消费降级影响。

数据来源:银保监会

3、山东、湖北稳定发力

青海、内蒙古、辽宁高速狂飙

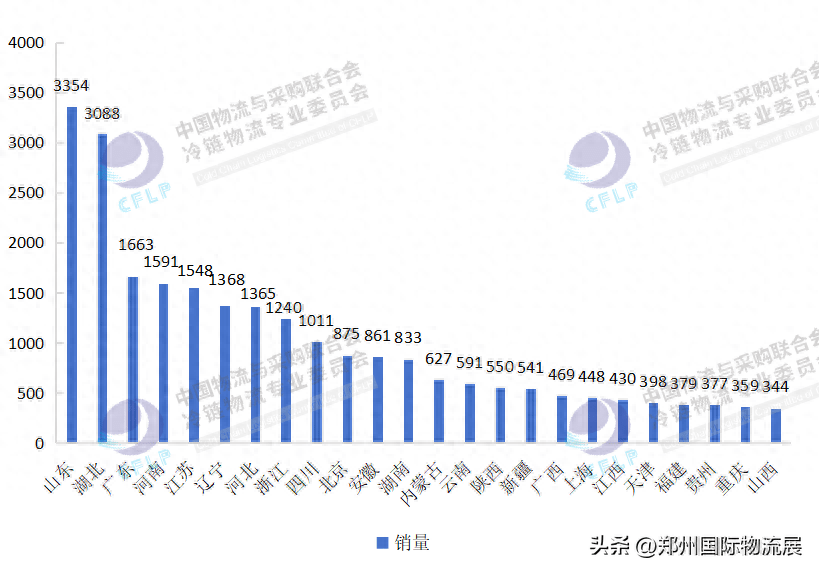

2023上半年各省份冷藏车市场流入分布情况

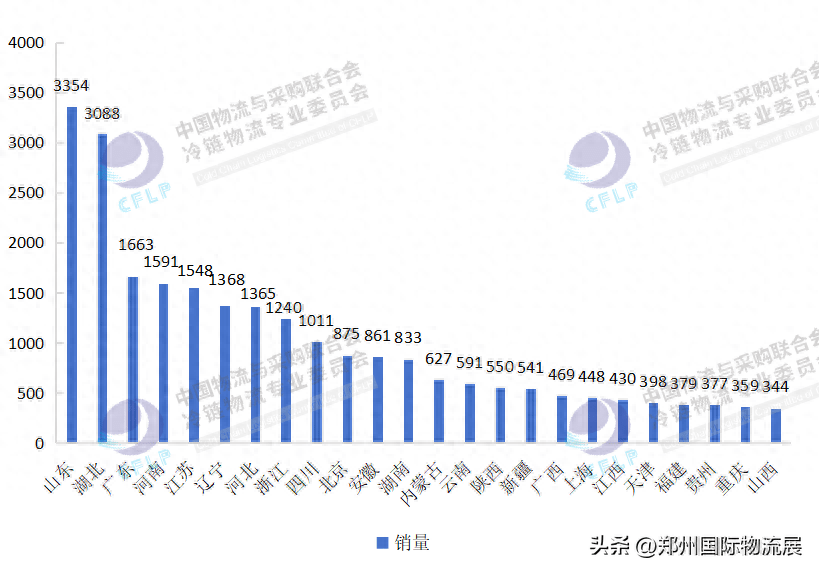

从各省份冷藏车市场流入分布情况来看,2023上半年山东和湖北冷藏车销量位列前二,销量分别为3354辆、3088辆,同比分别增长43.52%、45.80%。从2022年第四季度开始,两省一直持续发力,位居冷藏车销量市场前列。与2022上半年相比,青海、内蒙古、辽宁三省同比增长迅速,分别增长169.41%、110.40%和51.16%。

数据来源:银保监会

4、轻卡仍是主流,重卡增量市场持续提升

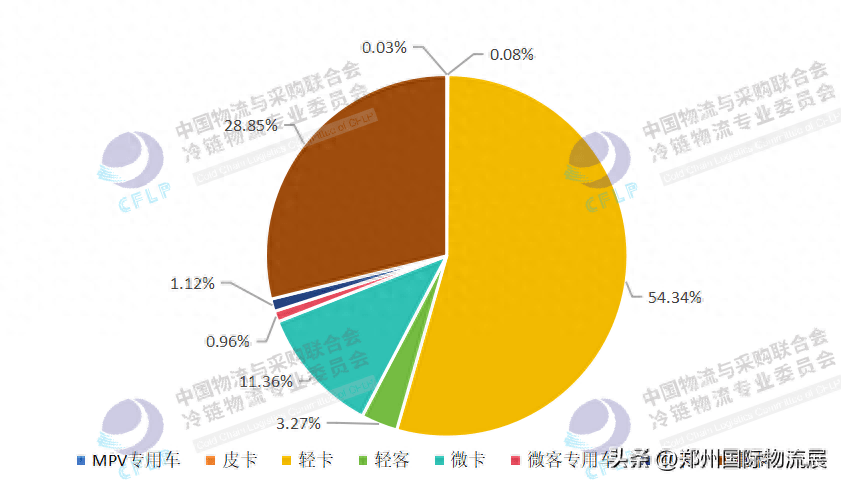

2023上半年冷藏车细分类型销量结构占比

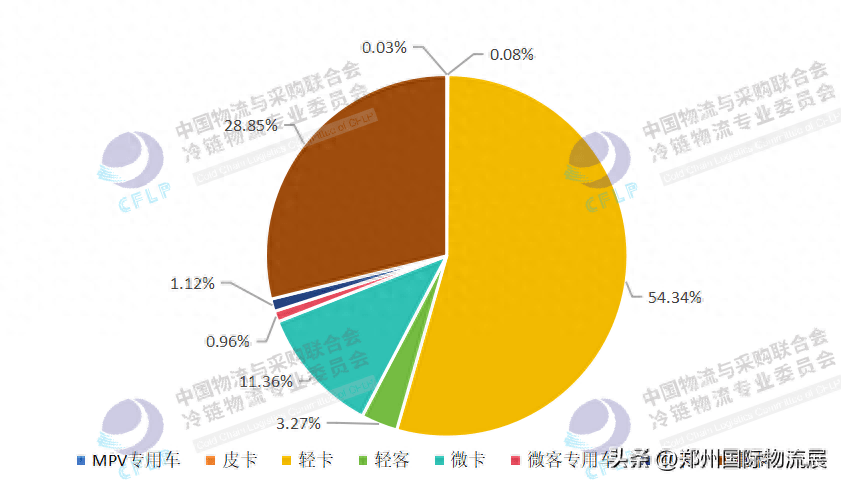

从冷藏车细分类型来看,2023上半年轻卡以13978辆的碾压性优势,仍然是冷藏车“销量王”,市场份额超过五成,但同比下降了12.77%;重卡销量次之,上半年销量达7420辆,市场占比达28.85%,同比增长61.8%。行业呈现出轻卡量大但增速回落,重卡增量市场出现快速增长的现象。随着生鲜电商、社区团购的兴起,冷链物流订单碎片化,带动了冷链零担和冷链城配的需求,但由于蓝牌新规的影响深远,轻卡冷藏车市场震荡仍在持续,有向中卡冷藏车和微卡冷藏车市场分流之势。

数据来源:银保监会

5、华东地区占据五大细分市场销量榜首

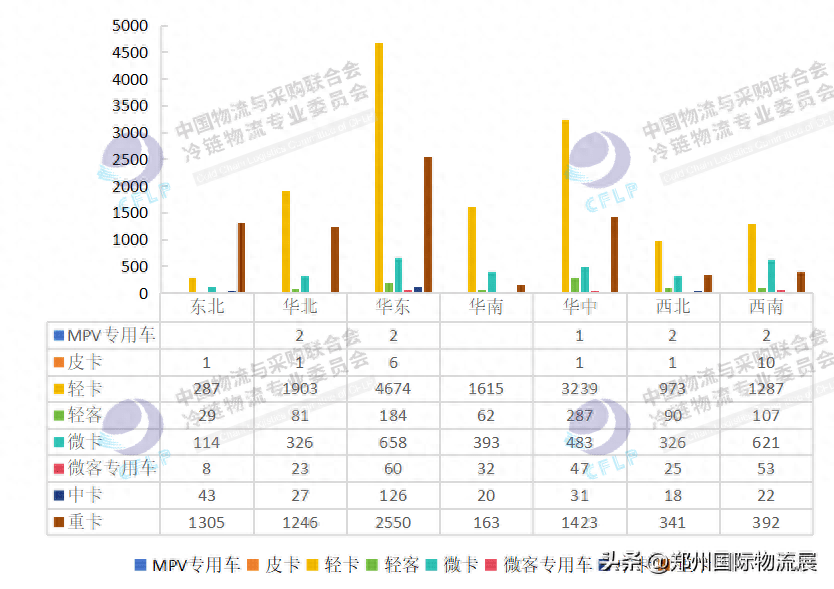

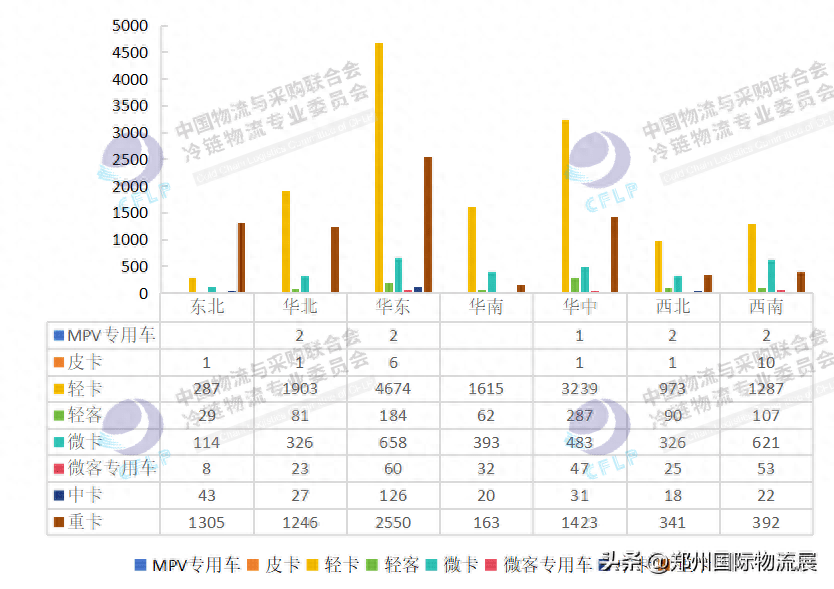

2023上半年细分类型冷藏车区域销量分布

从区域销量来看,2023上半年华东地区是轻卡、中卡、重卡、微卡、微客市场的销量冠军,其销量分别为4674辆、126辆、2550辆、658辆、60辆;轻客市场华中地区销量最多,销量287辆;皮卡市场西南地区销量最多,销量10辆。

数据来源:银保监会

6、传统能源仍占主导新能源冷藏车逆势突围

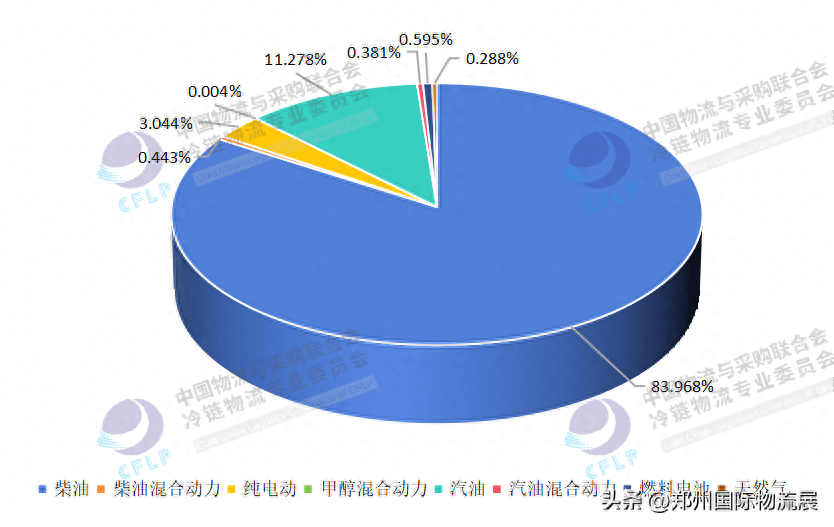

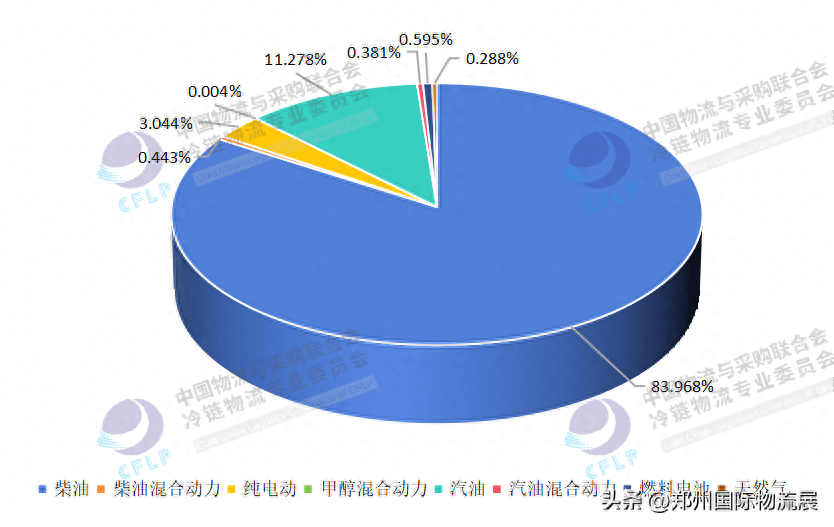

2023上半年热销冷藏车燃料种类结构占比

柴油冷藏车依然占据垄断地位,2023上半年柴油冷藏车销售21599辆,占总销量的83.97%,同比增长3.95%;汽油冷藏车是冷藏车车主的第二选择,共销售2901辆,占比11.28%,同比下降6.96%。受益于我国充电桩建设布局持续完善、电池技术的不断升级,冷藏车“里程焦虑”“充电焦虑”逐渐消减,2023上半年全国新能源冷藏车销量1149辆,其中,纯电动冷藏车783辆,同比增长34.77%;燃料电池冷藏车153辆,同比增长51.49%;柴油混合动力冷藏车114辆,同比增长137.5%;甲醇混合动力冷藏车更是实现了“零突破”。

数据来源:银保监会

7、北汽、重汽、一汽三家领先

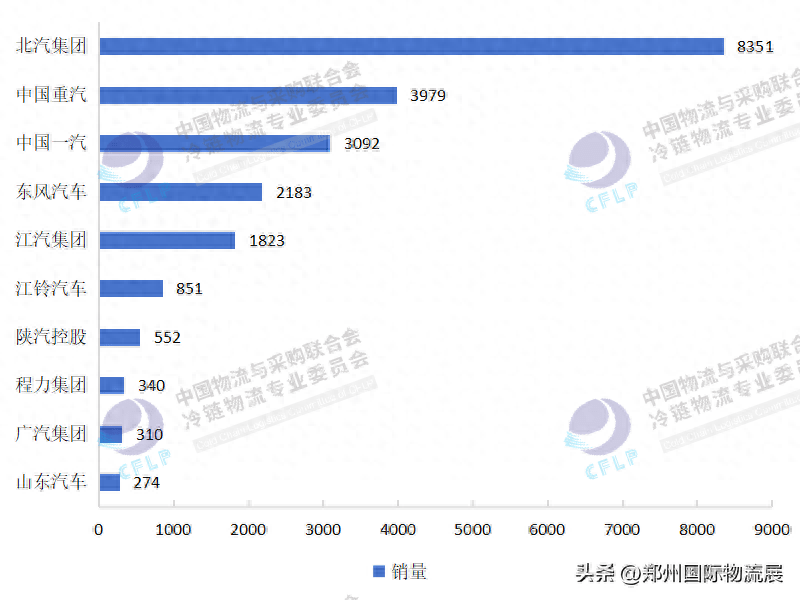

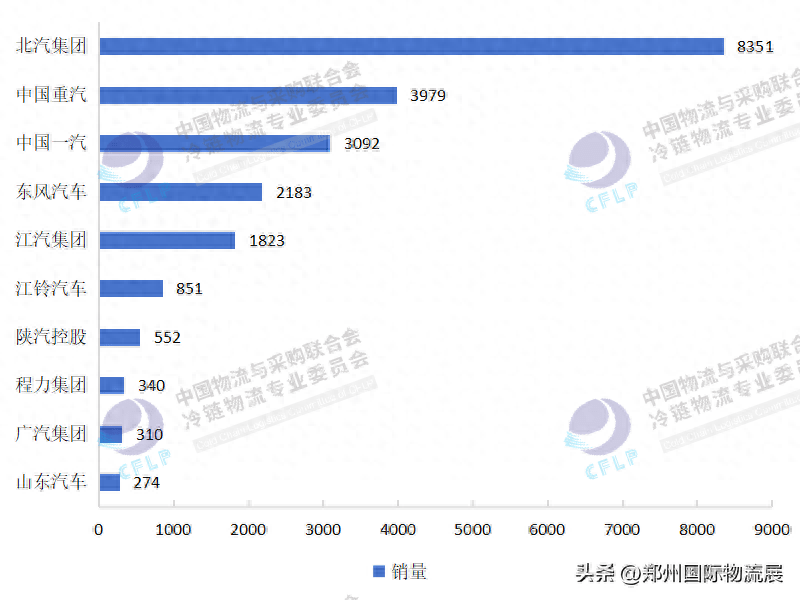

2023上半年冷藏车销量TOP10生产企业排名

从我国冷藏车生产市场竞争格局来看,2023上半年北汽集团以7719辆持续蝉联销量榜第一,占全国销量的32.47%;中国重汽和中国一汽位列第二、第三,分别销售3979辆、3092辆,占全国销量的15.47%、12.02%。从市场集中度来看,TOP3企业市场份额占比59.95%,占据冷藏车市场的“半壁江山”。

数据来源:银保监会

冷藏车行业现存问题

01 经济下行导致需求增长放缓

虽然2023年上半年疫情已经放开,但在多重因素交织的影响下,全球经济下行压力加大,消费市场仍旧疲软。国内经济承压而行,冷链物流需求增长动能减弱,冷藏车市场销量增速放缓。

02 上下游夹击挤压利润空间

对于常温运输,冷链运输运营成本较高。近些年冷藏车原材料成本、车辆采购成本、人工成本、油价涨幅明显,冷机等保养成本较高且没有很好的售后渠道,面临着后期高额的维修费用,冷藏车生产和运营企业产生了很大的经营压力。同时冷链运输市场运费价格较透明且处于运价低位,企业之间存在价格战和恶性竞争的现象,部分企业盲目追求低成本,忽略了冷藏车的安全性、可靠性等,导致上下游夹击挤压利润空间,对冷藏车发展造成一定影响。

03 冷藏车市内路权受限

商超、零售网点多在市区内,其大部分卸货点也都在市区内,但国内很多省市对冷藏车进行了道路限时、限行等措施,使得冷藏车进出受限制,以北京为例,《北京市道路交通安全管理条例》规定货车等特殊车辆在早晚高峰期间和限行时段内不得进入二环道路。目前全国多个省份已建立通行证制度,但北京等省份通行证存在一证难求、办理不便的情况,也容易造成交通管制违章的情况。通行证及市内通行限制问题,是目前困扰冷藏车城配运输的关键瓶颈之一。

04 冷藏车上保险依旧困难

从2020年我国车险改革后,与普通车相比,冷藏车作为特种车辆赔付比例较高,加之事故率高、定损难、主体责任难划分等原因,保险公司基于成本和风险的考虑,一般不愿承接冷藏车投保业务,而车辆统筹由于是非正规的保险业务,存在监管问题,常出现事故发生后不给理赔,理赔赔付不到位的情况,因此,投保难是一直困扰冷藏车车主的主要问题之一。

冷藏车发展新趋势

01 强压之下合规冷藏车成为必然

随着2022年9月蓝牌新规的正式实施,我国正式进入到新蓝牌时代,轻型冷藏车市场开始洗牌,不合规的轻卡冷藏车难以获得合格证,各地也开始纷纷严抓不合规轻型冷藏车,在半年多的时间里蓝牌新规的执行已经实现了常态化。《“十四”五冷链物流发展规划》明确提出要“严格冷藏车市场准入条件,加大标准化车型推广力度,统一车辆等级标识、配置要求”。随着政府政策不断规范,二手海柜改装冷藏车市场将逐渐告别,不合规冷藏车逐步清退,在持续的强压管制下,冷藏车行业将逐渐走向合法合规的发展之路,合规化冷藏车将成为行业必然。

02 多方布局推动智能网联化发展

低能耗、高质价比一直是冷藏车购买者普遍需求,近些年我国冷链物流场景逐渐多元化,冷链产业链上下游不断延伸,不少企业纷纷打造线上监控平台,对于冷藏车的追溯能力提出了更高的要求。头部车企纷纷向智能网联方向进行布局,如北汽福田在技术战略 2.0中提到,智能网联是规划技术发展战略和合资合作战略布局的重点方向之一;江铃汽车提出要推进实施智能网联化的发展战略。未来,随着多元主体布局,智能网联化将成为冷藏车必备条件。

03 路权限制、补贴再续期助力冷藏车新能源化

我国“双碳”战略一直在持续推进,冷藏车相比于普通货车,耗能高、碳排放高,绿色环保将对冷藏车提出更高要求,其新能源化势不可挡。此外,从近些年新能源冷藏车销量也可以看出,新能源冷藏车的市场受欢迎度逐年提高。随着各地路权限制,新能源冷藏车不限行、不限号的优势日渐显现,对于冷链物流需求量较大的城市来说,新能源冷藏车将会成为主流。同时,2023年6月财政部、国家税务总局和工业和信息化部联合发布的《关于延续和优化新能源汽车车辆购置税减免政策的公告》明确提出新能源汽车购置税减免政策再延续至2027年底。随着减免政策的再度续期,将为新能源冷藏车市场渗透率持续增加提供助力。